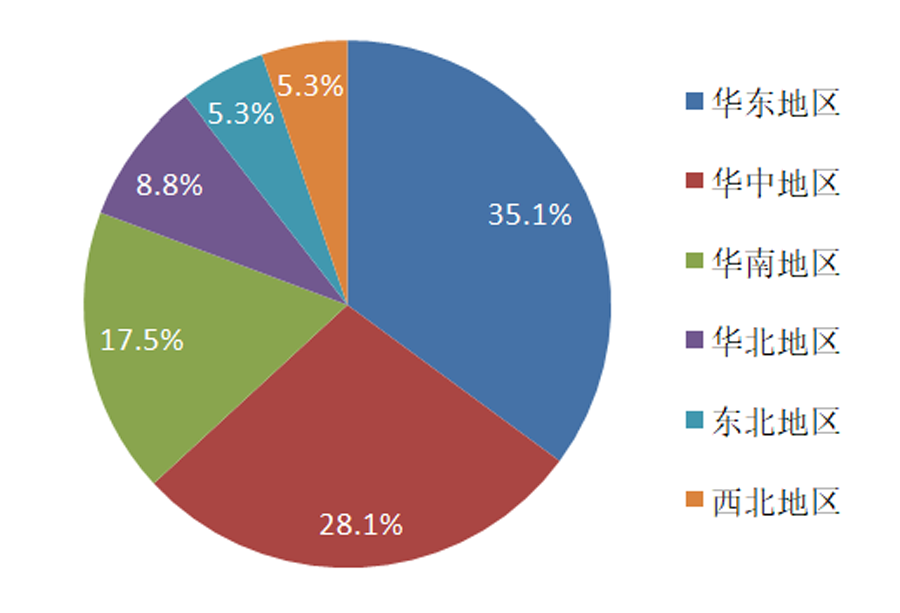

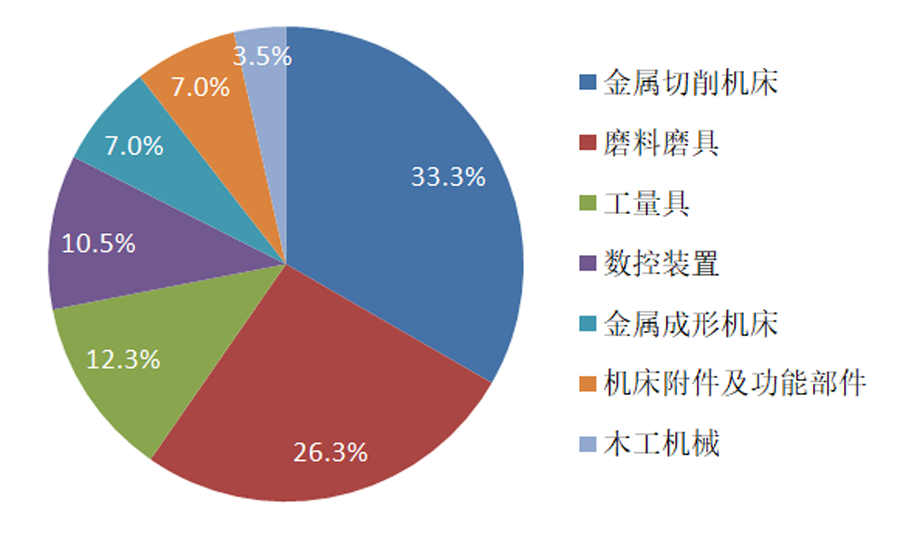

图1 行业上市公司地区分布情况从行业上市公司的细分行业分布来看,金属切削机床行业居首,占33.3%;磨料磨具行业其次,占26.3%;工量具行业第三,占12.3%;数控装置行业第四,占10.5%;金属成形机床行业第五,占7%。机床附件及功能部件行业也占7%。具体行业分布情况如图2所示。

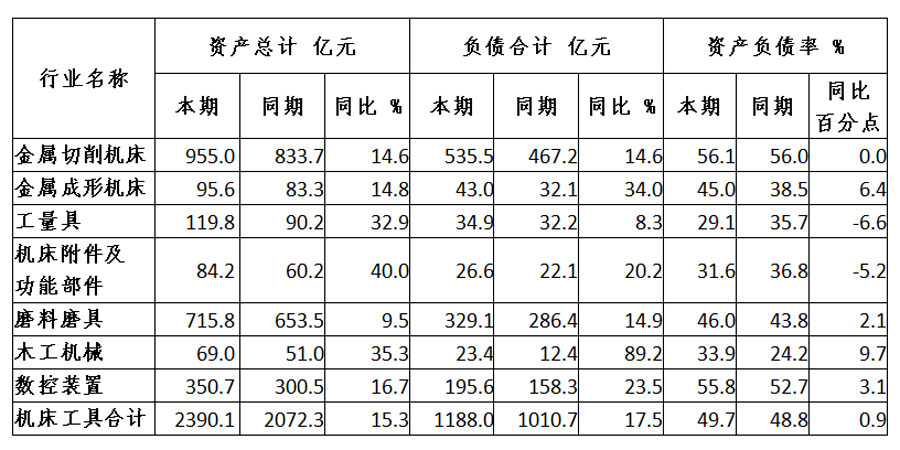

图2 行业上市公司细分行业分布情况二、行业上市公司主要财务指标情况1、资产负债情况截至2021年末,重点监测上市公司的资产总计为2390.1亿元,同比增长15.3%。负债合计为1188亿元,同比增长17.5%。资产负债率为49.7%,同比增长0.9个百分点,同比增长的企业占66.7%,同比下降的企业占33.3%。各分行业的资产负债情况见表1。表1 各分行业资产负债情况表

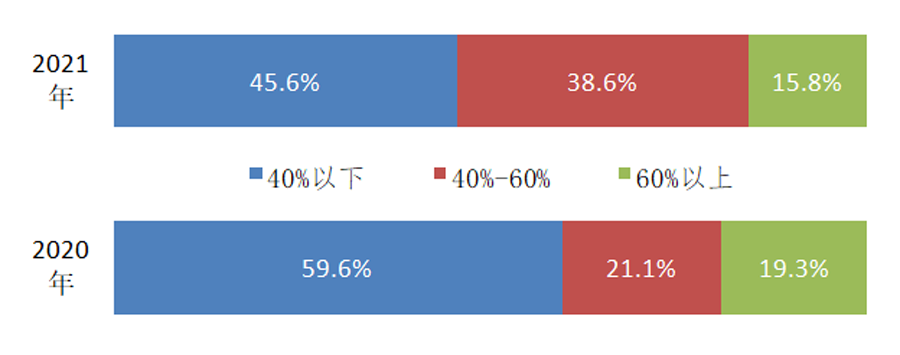

从分布情况看,资产负债率在40%以下的企业占比为45.6%,同比下降14个百分点;介于40%-60%之间的企业占比为38.6%,同比增长17.5个百分点;高于60%的企业占比为15.8%,同比下降3.5个百分点,其中有两家企业超过100%。整体呈现出两头收窄、中间扩展的明显变化。资产负债率的整体分布情况见图3。

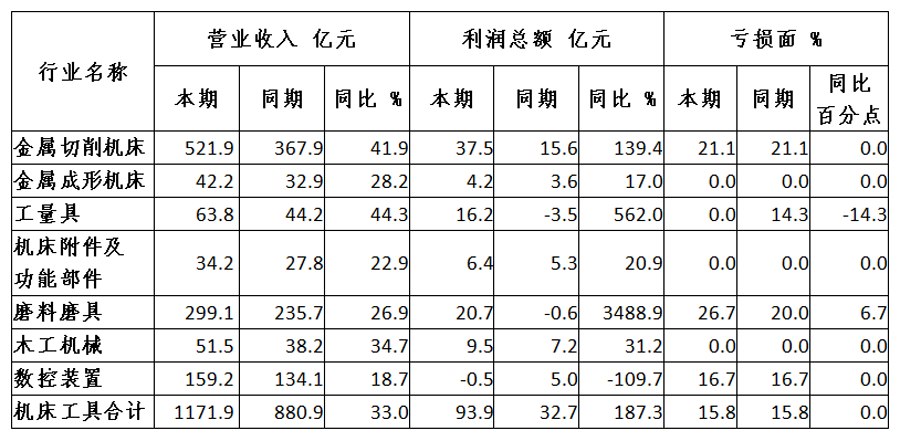

图3 资产负债率分布情况2、收益情况2021年,重点监测的上市公司实现营业收入1171.9亿元,同比增长33%,仅1家企业同比下降。实现利润总额93.9亿元,同比增长187.3%,有13家企业同比下降。2021年末的亏损面为15.8%,同比保持持平。各分行业的收益情况见表2。表2 各分行业收益情况表

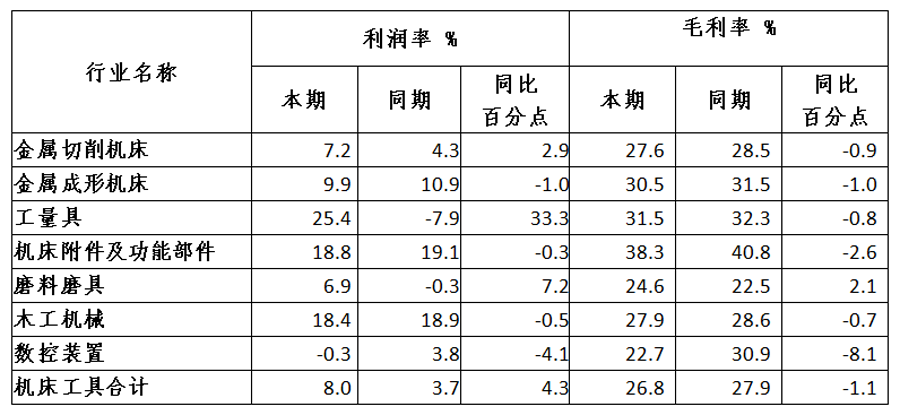

3、效益情况2021年,重点监测上市公司的利润率(利润率=利润总额/营业收入)为8%,同比增长4.3个百分点,同比增长的企业占57.9%。各分行业的利润率情况见表3。表3 各分行业效益情况表

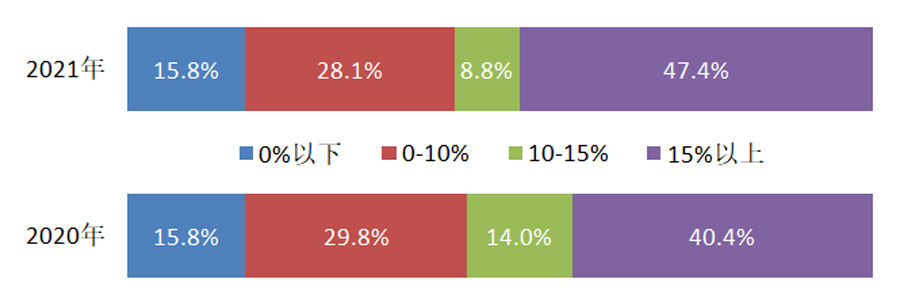

从利润率的分布来看,2021年度利润率在0%以下的企业占比为15.8%,与上年同期保持持平;位于0%-10%之间的占比为28.1%,同比下降1.8个百分点;位于10%-15%之间的占比为8.8%,同比下降5.3个百分点;位于15%以上的占比为47.4%,同比上升7个百分点。整体分布略往15%以上区域集中。利润率的整体分布情况见图4。

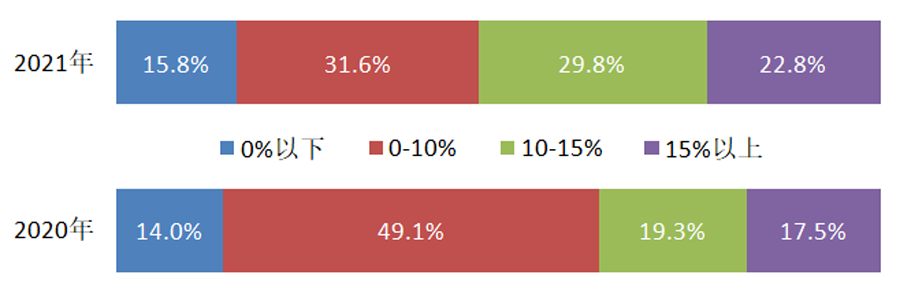

图4 行业上市公司利润率分布情况2021年,加权平均净资产收益同比实现增长的企业占比为54.4%。从其分布来看,0%以下的企业占比为15.8%,同比上升1.8个百分点;位于0%-10%之间的占比为31.6%,同比下降17.5个百分点;位于10%-15%之间的占比为29.8%,同比上升10.5个百分点;位于15%以上的占比为22.8%,同比上升5.3个百分点。整体明显往右侧偏移,且分布更为均匀。加权平均净资产收益的整体分布情况见图5。

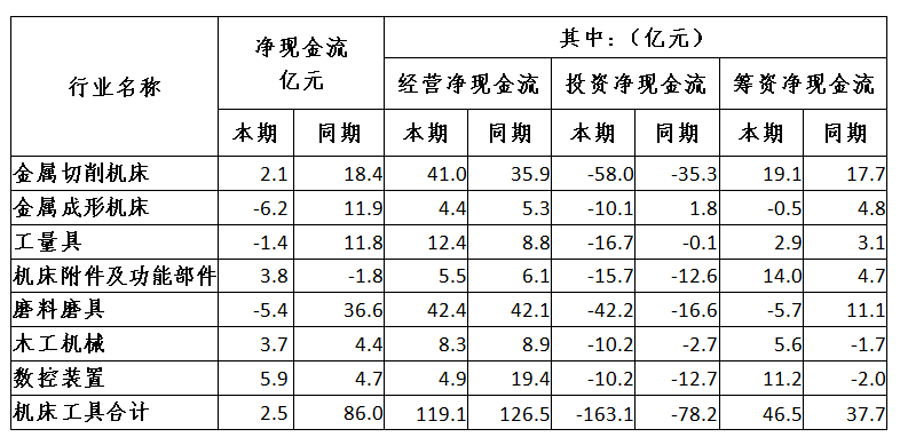

图5 加权净资产收益率分布情况4、现金流情况2021年,重点监测的上市公司经营活动产生的现金流表现为净流入,流入净额为119.1亿元;投资活动产生的现金流表现为净流出,流出净额为163.1亿元;筹资活动产生的现金流表现为净流入,流入净额为46.5亿元。各分行业的净现金流情况见表4。表4 各分行业净现金流情况表

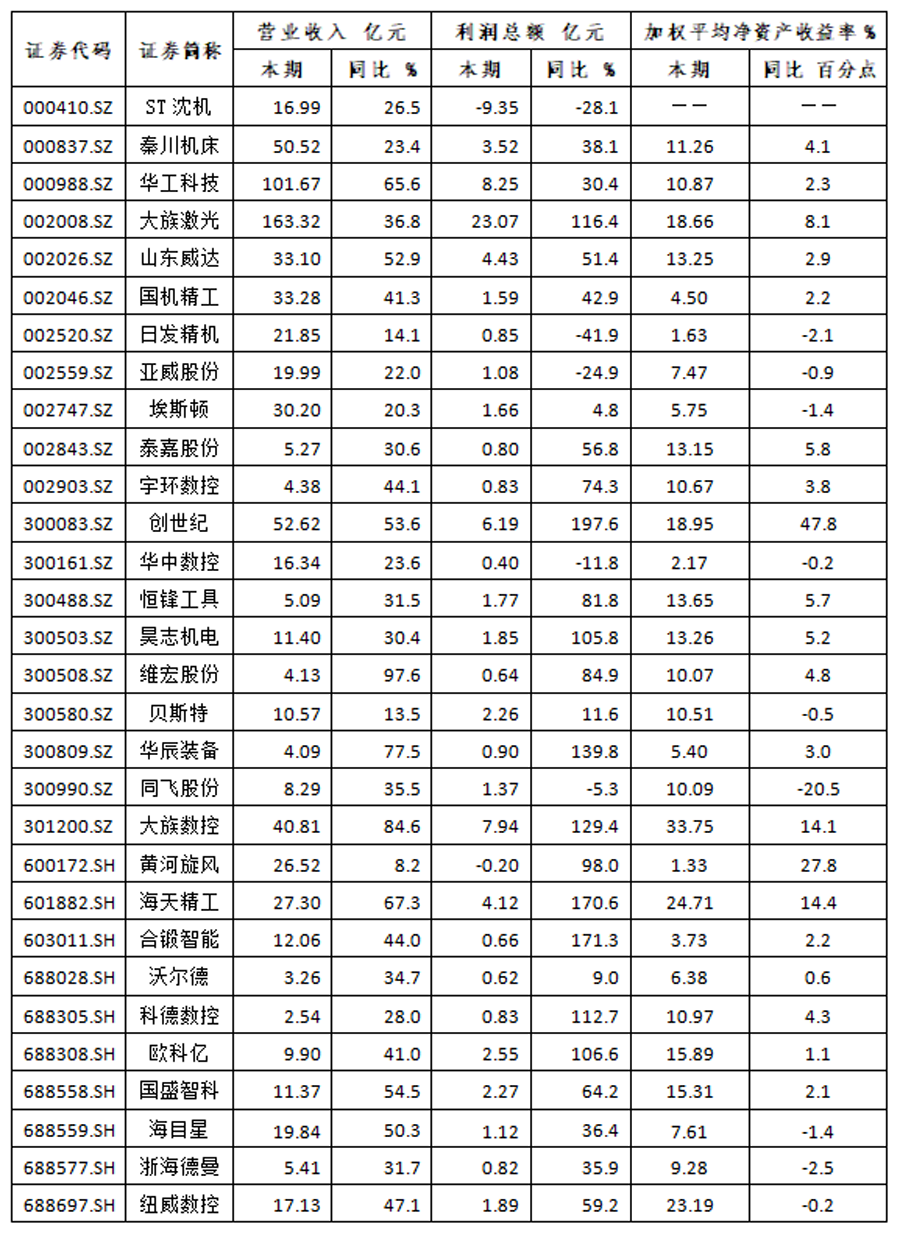

三、部分上市公司2021年运行情况以下我们选择部分关注度较高的行业上市公司,介绍一下主要指标情况。表5 部分上市公司主要经济指标

(数据来源:各上市公司2021年度报告)四、2021年上市公司总体运行情况评价2021年重点监测的行业上市公司的运行情况与机床工具行业整体基本一致,营业收入、利润总额和利润率等各项主要经济指标和效益指标同比增长,且增幅均明显高于行业平均水平。部分企业利润增幅超过100%。其主要原因有:特定用户领域需求旺盛,在产品应用场景方面进行了深度开发,提升了核心竞争力、进口替代加快,以及上年基数较低等。总体看,上市公司确实是行业企业中的优质群体。重点监测的行业上市公司营业收入同比有较大幅度增长,但整体毛利率有所下降,存货及其中原材料和产成品都明显增长,原材料增幅尤为突出。同时存货周转率提升,合同负债同比大幅增长。虽然从一个侧面体现出市场需求旺盛,但受新冠疫情对产业链、供应链冲击,以及原材料大幅涨价等因素影响,行业上市公司同样面临较大运营压力。